O conselho mais valioso de Peter Lynch

Em 1966 Peter Lynch começou como estagiário na Fidelity Investments.

Ele conseguiu o estágio na Fidelity porque trabalhou como carregador de tacos, no Brae Burn Country Club em West Newton Massachusetts, para o presidente da Fidelity na época, George Sullivan.

Depois de retornar de um período de dois anos no Exército dos EUA em 1969, Lynch começou a trabalhar a tempo inteiro na Fidelity.

Ele começou como analista na área de têxteis, mineração e produtos químicos.

Desde o início, Lynch demonstrou ser um investidor talentoso.

Em cinco anos, ele rapidamente passou a director de pesquisa na Fidelity.

Em 1977 ele teve sua grande chance...

Lynch teve oportunidade de gerir um pequeno fundo chamado Fidelity Magellan.

Quando Lynch assumiu o Magellan, ele valia 18 milhões de dólares americanos em activos.

De 1977 a 1990, Lynch obteve um retorno anualizado de 29%.

Os ativos do Fidelity Magellan cresceram para 14 mil milhões de dólares americanos.

O recorde de Lynch com o Magellan é realmente um dos maiores investimentos da história.

No entanto, apesar dos incríveis retornos anualizados de 29%, a maioria das pessoas que investiram no Fidelity Magellan Fund perdeu dinheiro.

O ser humano não está preparado para fazer investimentos de sucesso

A Fidelity Investments conduziu um estudo do Fundo Magellan e o que descobriu foi perturbador.

Enquanto Lynch postou retornos de 29% ao ano, o investidor médio do seu fundo não ganhou dinheiro.

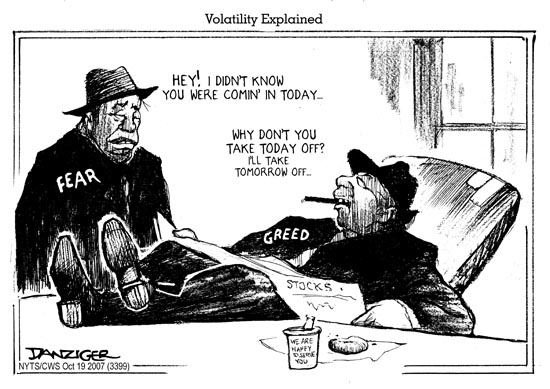

Em vez disso, eles foram vítimas da natureza humana.

Quando Lynch demonstrou sucesso nas suas escolhas, as pessoas colocaram dinheiro no fundo.

Mais tarde quando os retornos estabilizaram por um tempo, os investidores puxaram o seu dinheiro e foram embora.

A ganância direccionou dinheiro para o fundo em pontos altos e o medo retirou dinheiro do fundo em pontos baixos.

As emoções humanas naturais levaram o investidor médio do Fidelity Magellan Fund a tomar a decisão errada na hora errada.

Em vez de enriquecerem investindo com um dos maiores administradores de fundos de todos os tempos, o investidor médio obteve lucro zero.

O conselho mais valioso de Lynch

Não é possível cronometrar (medir com precisão a duração de um acontecimento) o mercado de acções.

Estudo após estudo provam que nem se deve tentar.

Alguns dos melhores investidores do mundo tentaram e não conseguiram identificar o topo dos mercados e perderam milhões de dólares no processo.

Se aprender a aceitar o conselho mais valioso de Peter Lynch, nunca mais perderá tempo a preocupar-se com um bear market.

Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.

Os grandes resultados de investimento de longo prazo são alcançados pela quantidade de tempo que passa no mercado. Quanto mais investir, melhor!

É virtualmente impossível cronometrar o mercado com sucesso. Tentar faze-lo é uma maneira quase certa de perder uma percentagem significativa dos seus retornos.

Temos mais de um século de dados que mostram que o mercado de acções segue só uma direcção: para cima!

No curto prazo vão existir bear markets. Mas estes acabam mais rápido do que espera e o mercado acaba sempre por recuperar e continua a crescer.

Em 2020, tivemos bear market mais rápido da história das acções americanas.

No longo prazo, o mercado de acções foi criado para gerar retorno.

Pare de se preocupar com o curto prazo e tenha uma visão de longo prazo.

A visão de longo prazo serviu Lynch incrivelmente bem.

Bons investimentos