Actualização - Abril 2022

As más notícias continuam a pingar constantemente...

A inflação atinge o máximo dos últimos 40 anos. A recessão aproxima-se. As taxas de juros começam a aumentar, os dias do "dinheiro fácil" acabaram.

A crise da energia sufoca as expectativas de crescimento global.

O mercado está em turbulência. O Bull Market está em risco e os investidores estão impacientes.

Por vezes um ambiente de investimento tão negativo pode não ser tão mau quanto parece.

Estamos a chegar a uma fase muito interessante. Pela primeira vez em vários anos o sentimento em relação às ações está muito pessimista.

Os investidores começam sentir ódio pelas ações.

A Robinhood é um ótimo caso de estudo. A aplicação de corretagem sem comissões que se tornou muito popular nos últimos 2 anos por facilitar o acesso ao mercado de ações.

Os utilizadores da Robinhood foram uma história importante durante o boom de investimento em ações nos últimos dois anos. Estes foram os pioneiros dos "meme stocks" e negociaram como loucos quando os tempos eram bons.

No processo, a receita da Robinhood aumentou 245% de 2019 a 2020. Mas agora parece que já se divertiram o suficiente.

O primeiro trimestre de 2022 afastou os investidores da Robinhood do mercado. A empresa perdeu 17% da receita em relação ao quarto trimestre de 2021.

Os seus concorrentes saíram-se muito melhor. Charles Schwab perdeu apenas 6% nas receitas no mesmo período e a Interactive Brokers ganhou 7%. São concorrentes mais antigos e estabelecidos.

Os clientes da Charles Schwab e da Interactive Brokers são diferentes dos clientes da Robinhood. Este não vêem as aplicações como jogos de sorte vinculados ao mercado de ações. Não é à toa que os seus negócios são capazes de enfrentar tempos difíceis.

O crescimento de utilizadores também abrandou. Adicionaram apenas 100.000 novos utilizadores nos últimos 3 meses, em comparação com 1,2 milhões da Schwab e 132.000 na Interactive Brokers.

Mas há mais... a actividade dos retail traders de ações desceu 39% do seu pico em Janeiro de 2021.

Estes dados mostram que os investidores de curto prazo/traders estão a desistir.

Estão a levantar as mãos e a abandonar o mercado. As ações estão a perder o seu fascínio.

Isso é uma boa notícia para os contrarians. Quanto mais traders abandonam o navio mais odiadas se tornam as ações e mais oportunidades se criam.

Quando não existir mais ninguém a vender, isso indica que estamos próximos do fundo.

As ações ficam baratas e a tendência inverte. Essa será a hora de saltar de pés juntos.

Ainda não estamos lá. Mas quanto maior for o ódio pelas ações melhor será o cenário. Isso significa que estamos mais próximos do fundo.

Vamos então ver como foi o mês de Abril.

Movimentos na Carteira de Ações

Sem movimentos.

- Capital Investido: €61.100,00

- Valor de Mercado: €96.488,26

- P/L Total: €35.388,26 (57,92%)

- P/L Anualizado: €5.898,04 (9,65%)

Dividendos

- Recebi €55,30 da CaixaBank SA (21/04/2022)

- Recebi €40,56 da Ahold Delhaize NV (29/04/2022)

Total de dividendos no mês de Abril: €95,86

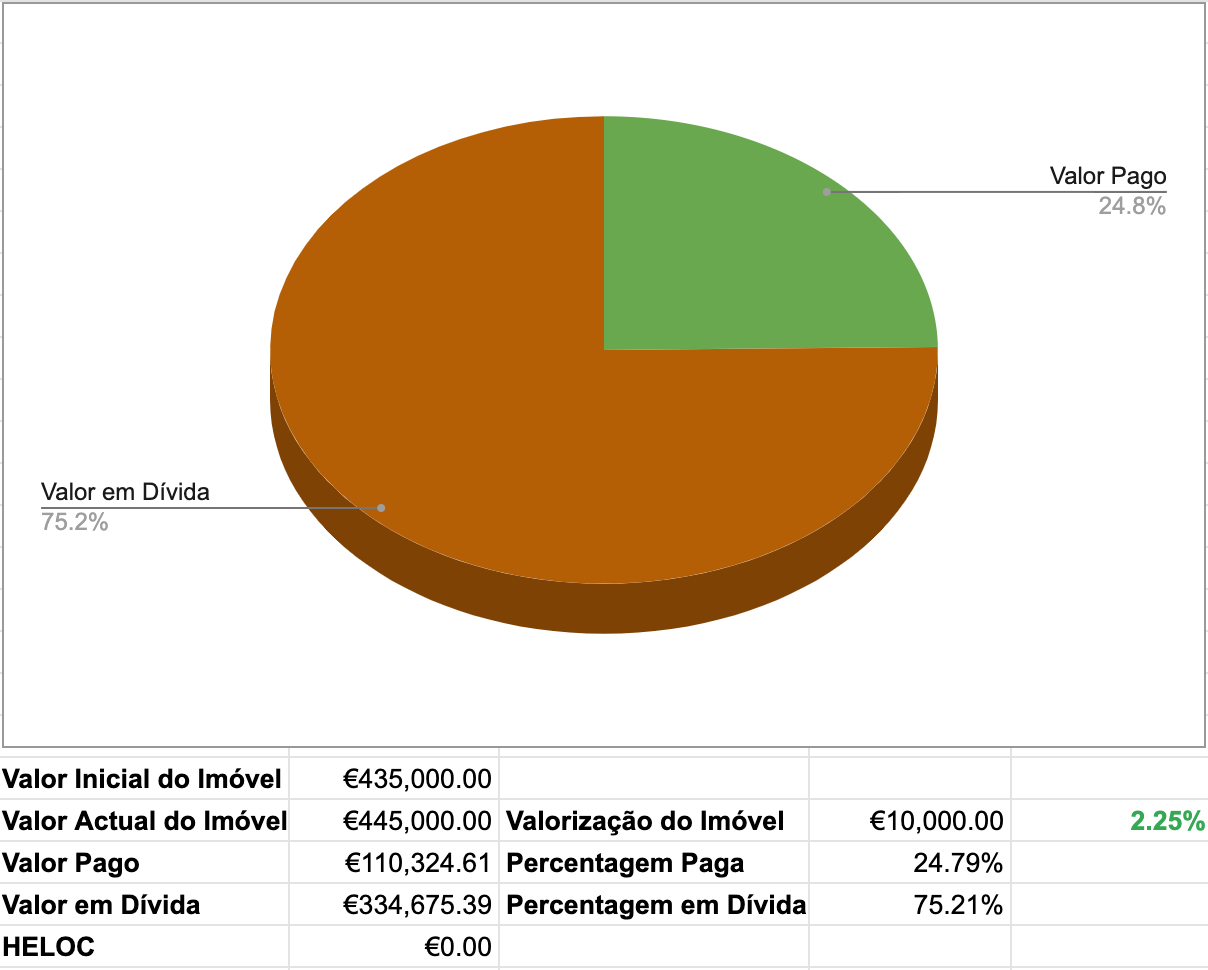

Imobiliário

- Capital Amortizado: €110.324,61 (+€766,82)

- Juros pagos: €31.346,54 (+€642.93)

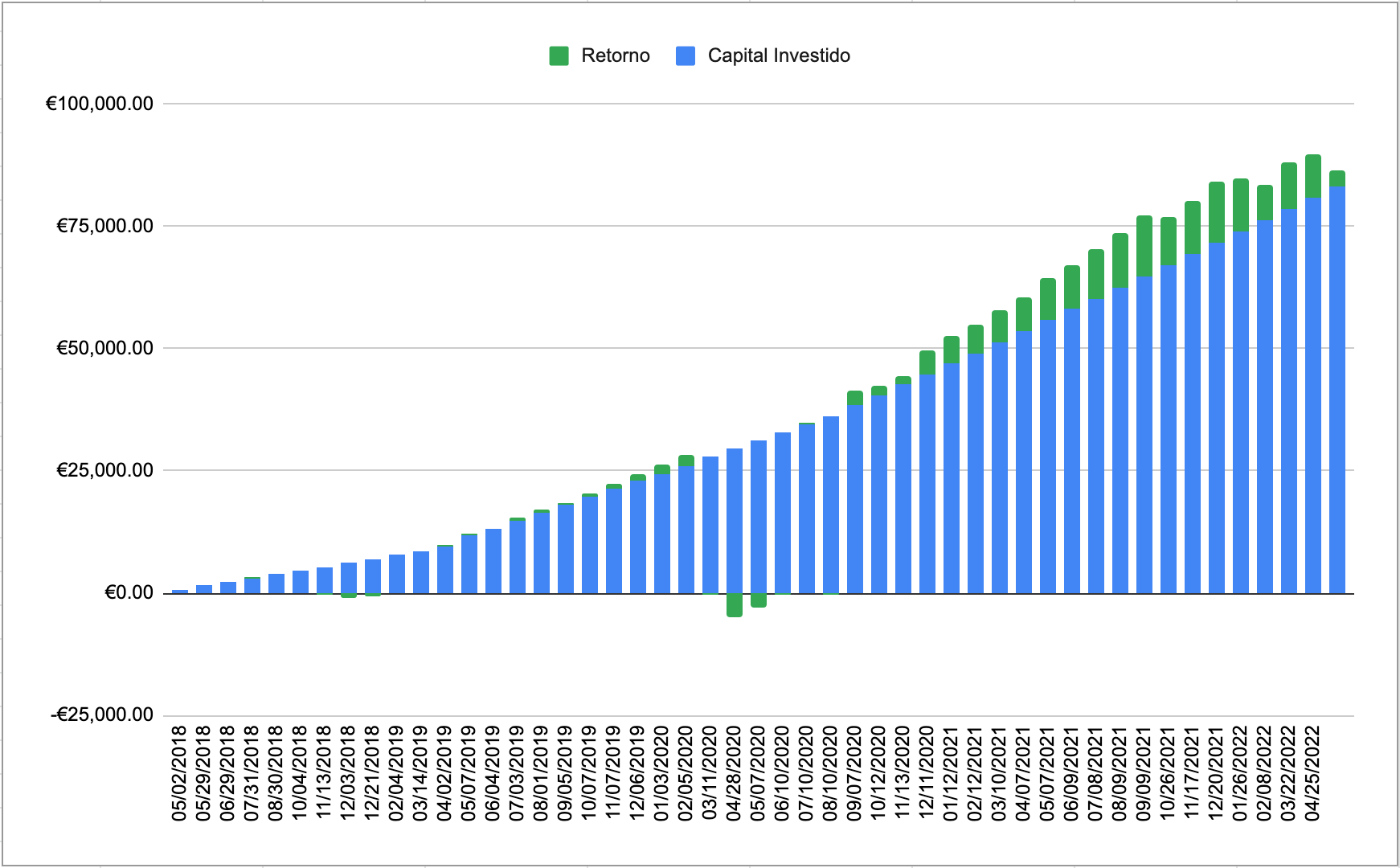

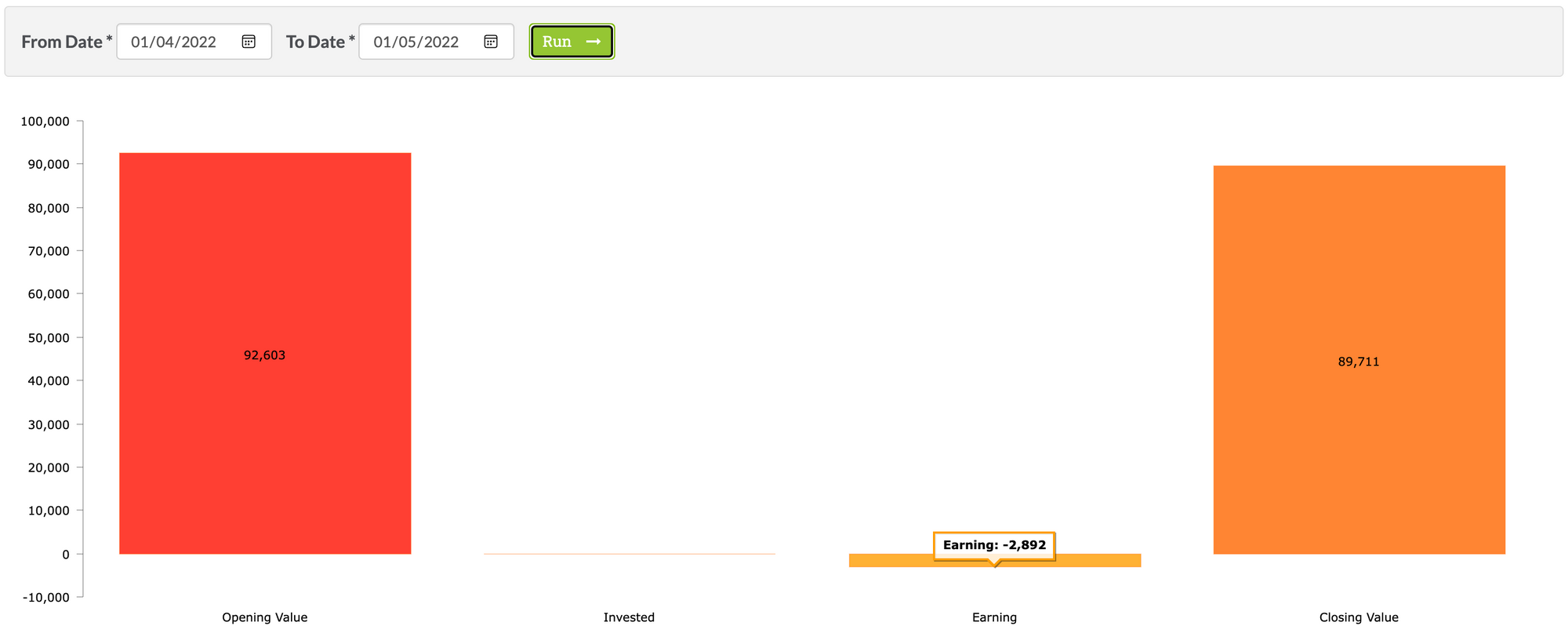

Fundo Pensão

- Capital Investido: €83.123,99 (+€ 2.318,34)

- Valor de Mercado: €89.711,00

- Rentabilidade desde o início: +€6.587,01

- Rentabilidade em Abril: -€ 2.892,00

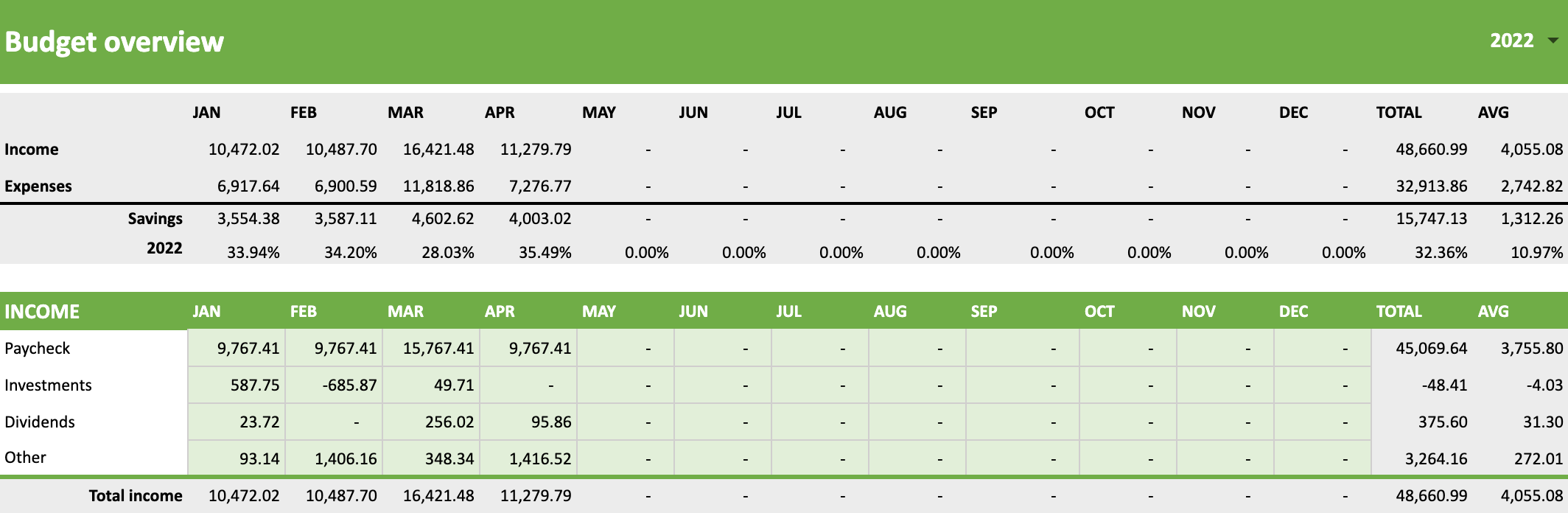

Balanço Abril 2022

Rendimentos

Poupança: 35,49% (€4.003,02 )

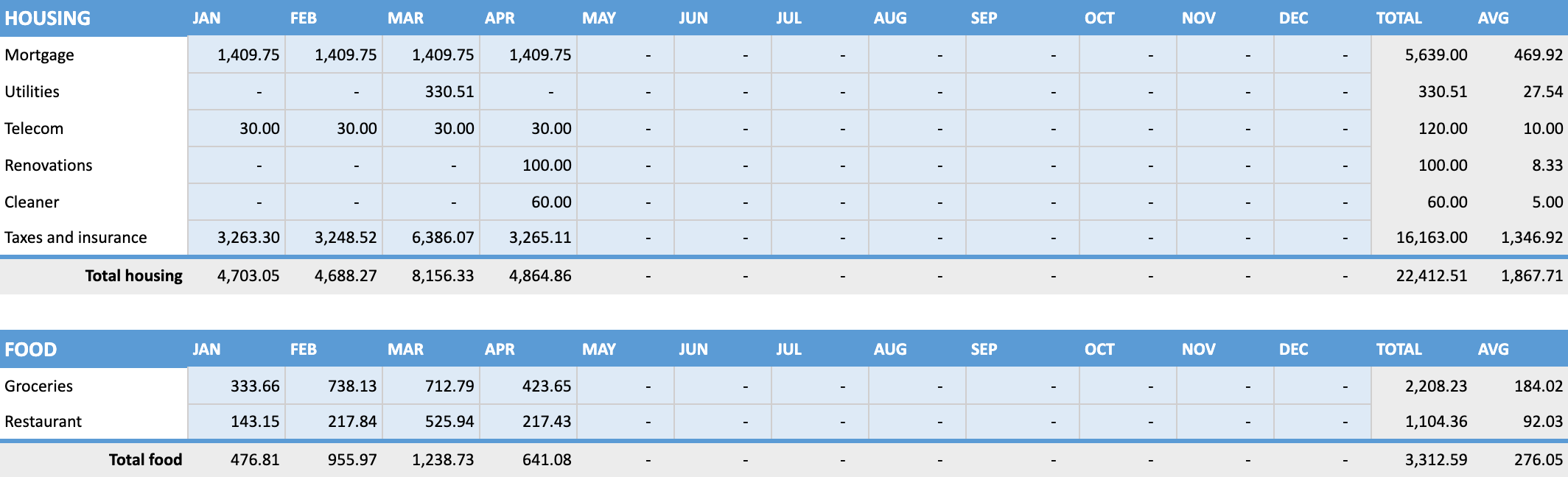

Despesas

As despesas estiveram dentro do esperado.

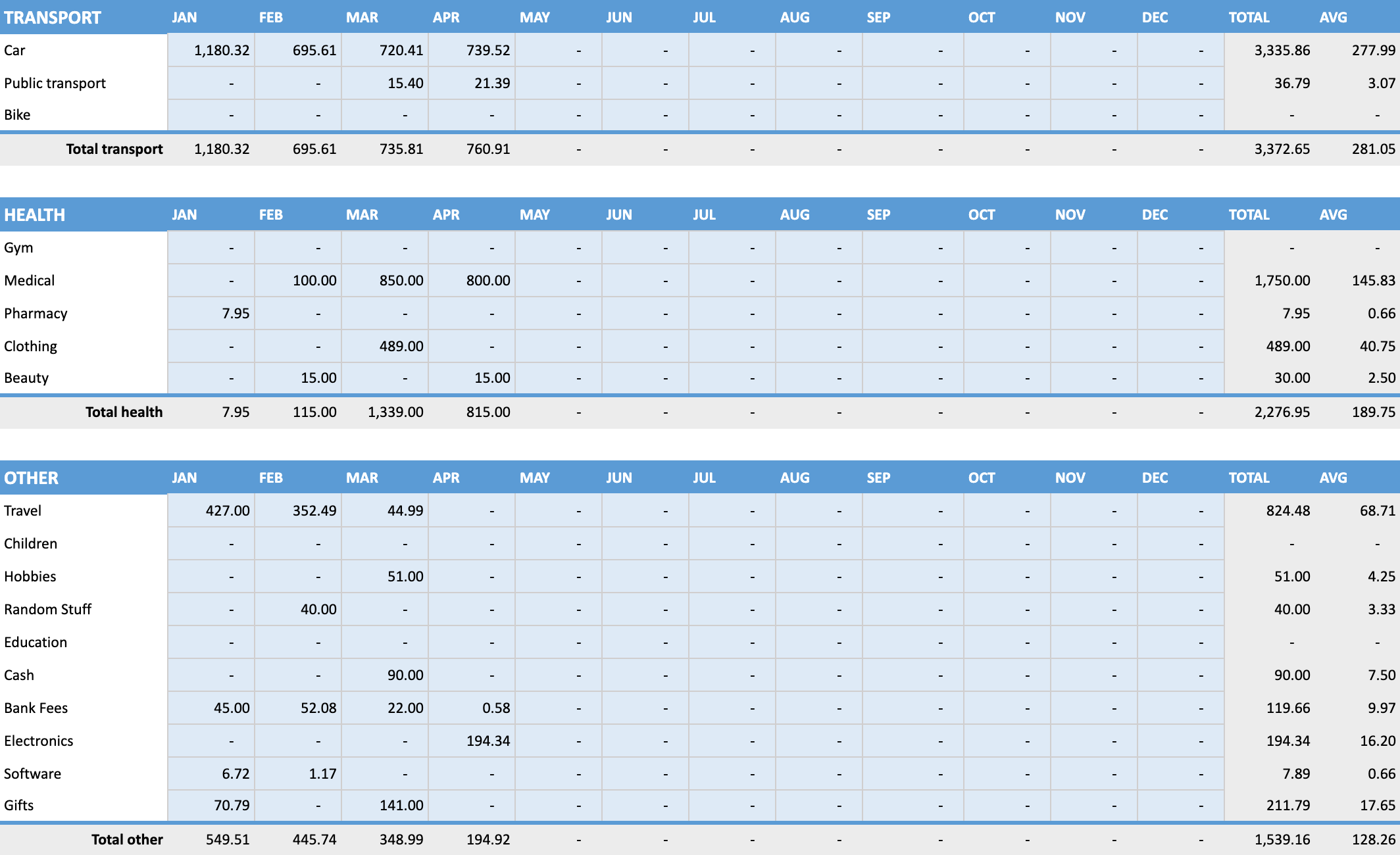

Distribuição de ativos

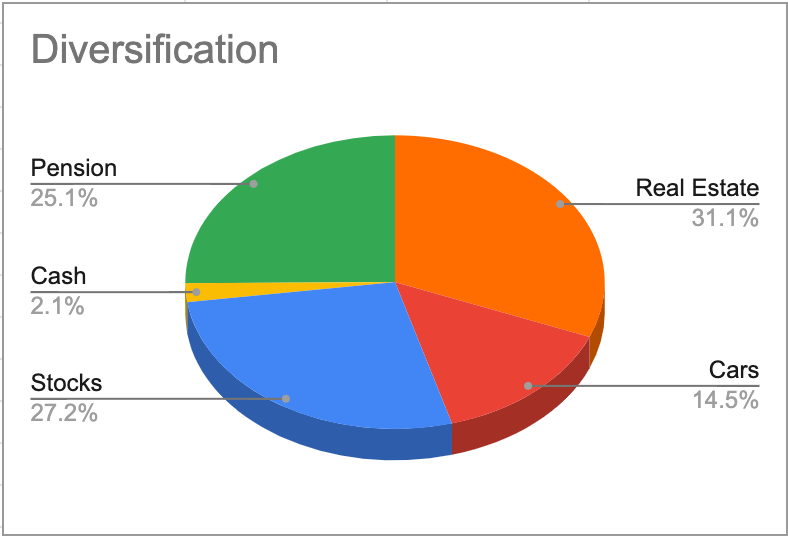

Evolução dos ativos

-

Real Estate: €110.324,61 (+€766,82)

-

Stocks: €96.488,26 (-€7.157,30)

-

Cash: €7.336,94 (+€1.679,40)

-

Pension: €89.119,00 (-€1.834,00)

-

Cars: €51.564,47 (+€555,09)

-

Crypto: € 0,00

-

Total: €354.833,28 (-€5.989,99)

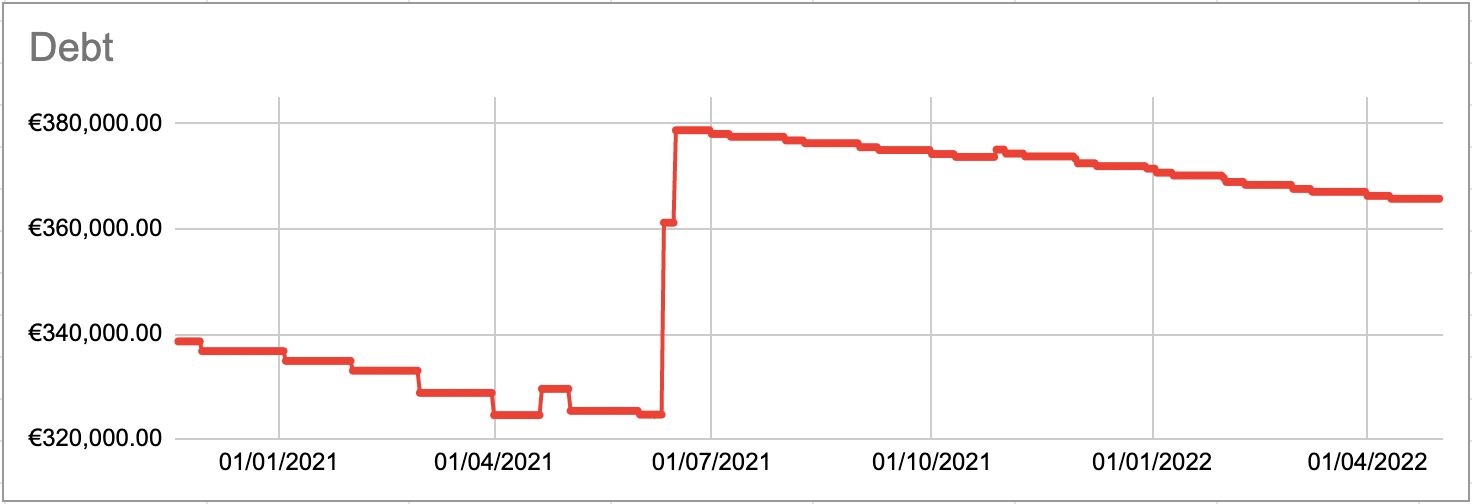

Evolução dos passivos

- Real Estate: €334.675,39 (-€766,82)

- Cars: €31.042,53 (-€555,09)

- Total: €365.675,39 (-€1.321,91)

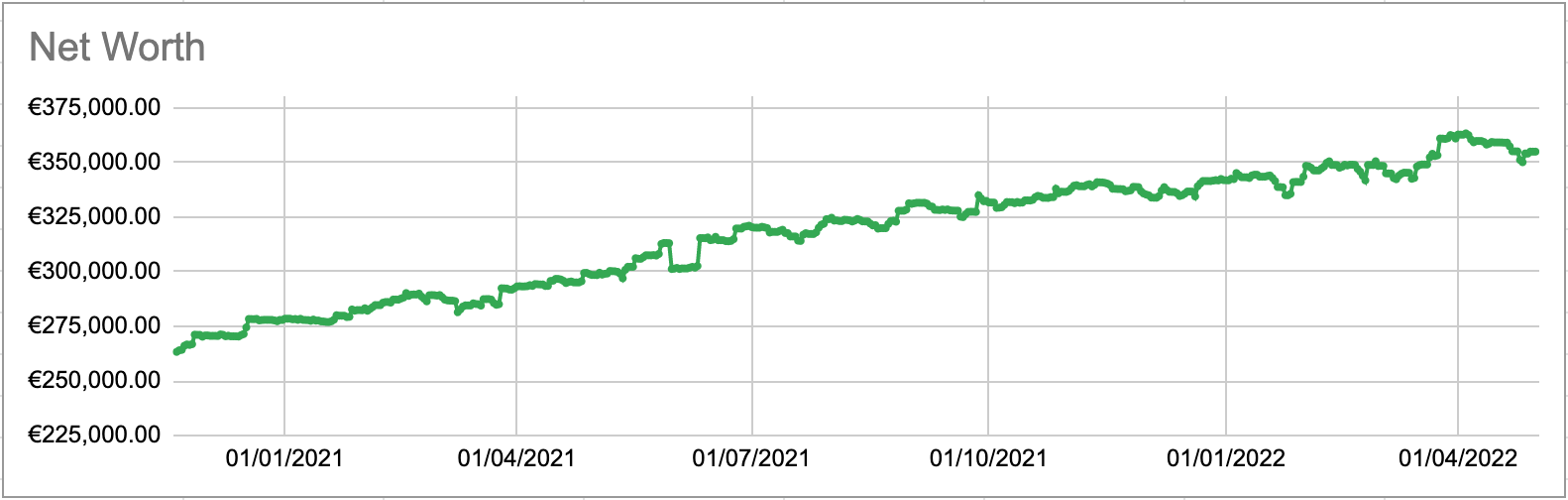

Evolução do Património Liquido

- Património Liquido: €354.833,28

- Em Abril: -€5.989,99

- Desde 1 de Janeiro de 2022: +€13.061,58

Bons investimentos